更新时间:2022-03-29 11:31:15来源:21世纪经济报道

原标题:深度丨21张监管数据罚单背后:金融机构数字化系统建设要求迫切、投入大增

21世纪经济报道记者李览青、实习生陈夏楠

近年来,随着对银行业金融机构监管科技的不断升级,提升数据治理能力已成为金融机构数字化转型的必答题。

3月25日,中国银保监会官网公告,近期,银保监会严肃查处一批监管标准化数据(EAST)数据质量领域违法违规案件,对政策性银行、国有大型银行、股份制银行等共21家银行机构依法作出行政处罚决定,处罚金额合计8760万元。

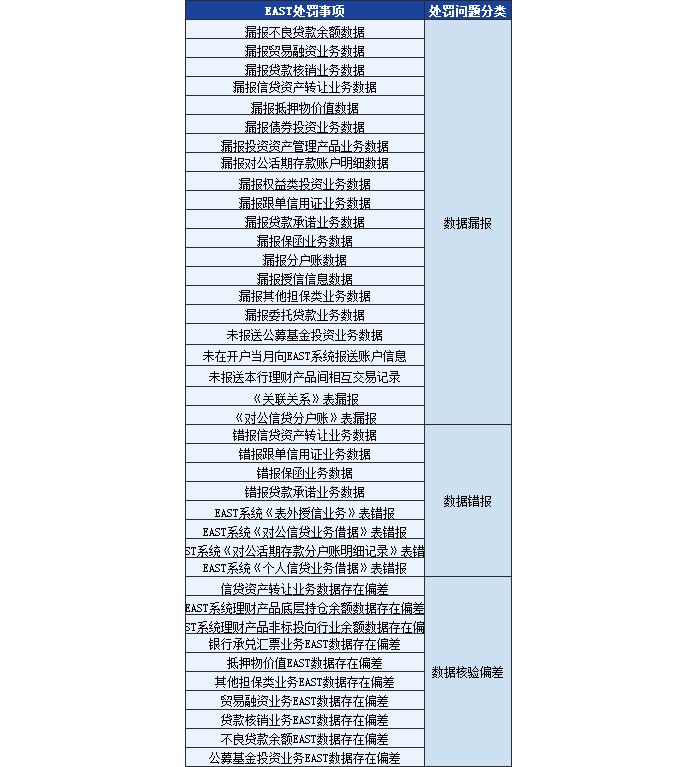

据21世纪资管研究院对罚单进行统计梳理,在3月25日银保监会公告中被罚的21家银行涉及问题主要是相关业务数据漏报、数据错报,以及与其他上报数据交叉核验存在偏差等三大类,此外还有部分机构出现理财产品登记不规范的问题。

(21世纪资管研究院据银保监会罚单梳理统计)

值得关注的是,据行政处罚通报,在上述21家银行中,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行、光大银行等7家银行在2018年受到行政处罚的问题仍然存在。

银保监会在公告中表示,近年来,银保监会高度重视监管数据的整体治理水平和质量控制机制,组织开展了对21家全国性中资银行机构EAST数据质量专项检查。对检查发现的漏报错报EAST数据、部分数据交叉校核存在偏差等数据质量违规问题,银保监会依法严肃予以行政处罚。同时,督促银行机构严肃追责问责,深挖数据质量违规问题背后的治理不完善、机制不健全等根源性问题,坚持当下改与长久立相结合,完善机制缺陷,弥补制度漏洞。

银保监会指出,监管数据真实性和准确性是银行机构内控合规的内在要求,更是贯彻落实政策部署和监管要求的具体体现。银行机构要切实承担数据质量的主体责任,对照监管数据标准化规范的相关要求,提升数据治理能力,强化数据质量管控,持续提高数据报送的准确性和全面性。

下一步,银保监会将继续加大对监管数据质量违法违规问题的查处力度,严肃市场纪律,提高违规成本,引导并督促银行机构切实发挥监管标准化数据在防范金融风险、提升内控水平等方面的作用。

数字化金融监管时代来临

在8760万元罚单的背后,是数字化金融监管手段的升级。

本次罚单中所提的EAST(Examination and Analysis System Technology,即检查分析系统)是银保监会自2008年自主开发的监管分析工具应用平台,系统包含银行标准化数据提取、数据模型生成工具、数据模型发布与管理等功能。

EAST系统首次出现在公众视野,是2020年5月,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行、中信银行、光大银行等8家商业银行,因EAST系统数据质量及报送存在违法违规行为,被银保监会罚款共计1770万元。

此后,银保监会又于2020年5月20日发布《中国银保监会办公厅关于开展监管数据质量专项数据治理工作的通知》(以下简称“通知”),要求银行保险机构充分认识提升监管数据质量的重要意义,将数据质量作为有效监管的基础,严格落实监管数据质量主体责任,确保监管相关数据治理落实到各环节,强化相关源头数据质量治理,夯实管理基础,补起组织、制度、机制、系统等方面的工作短板。

据通知要求,银保监会对于银行三个重要的监管报送模块包括非现场监管报表(1104报表)、客户风险数据报送(部分银行报送)、监管数据标准化(EAST)。其中,EAST采集商业银行基础数据,包括银行的会计数据、交易数据、管理数据,涵盖了银行会计记账、客户、交易、授信、贸易以及新业务如理财、资金等信息的各个属性维度。

监管层通过EAST与1104报表等其他数据进行交叉验证的工作机制提升统计数据质量管理工作效率。

2022年1月30日,银保监会正式下发《中国银保监会办公厅关于印发银行业金融机构监管数据标准化规范(2021版)的通知》(下称“《规范》”),EAST系统也由4.0版本升级至5.0版本。

最新《规范》适用机构范围,在原有的政策性银行、大型商业银行、股份制商业银行、城商行、民营银行、农信社、农商行、农村合作银行、村镇银行、外资行、中德住房储蓄银行的基础上,新增直销银行与理财子公司。

记者结合公开资料梳理,在数据表报送要求上,《规范》对多项信息报送提出更加细化要求。

公共信息方面,新增要求境外机构报送机构信息表;并要求未上市银行机构在此前报送所有对公、个人股东信息的基础上,还需报送金融产品。在客户信息方面,新增对公客户财务信息表报送、集团客户表报送,对关联关系表应采取能采尽采的原则。在卡片信息方面,新增收单商户信息表。在各项贷款方面,新增报送互联网贷款合同附加表、受托支付信息表、票据贴现表、票据转贴现表、融资租赁业务表、垫款登记表、互联网贷款合作协议表。在表外授信业务方面,新增保函与信用证表、交易背景信息表、代理代销交易信息表。在资金交易信息方面,新增即期及衍生品交易信息表。在理财业务方面,新增客户理财产品持有信息表。

这意味着,在监管数字治理技术不断加强的同时,对金融机构的数据监管也进入更全面、更精细、更准确的阶段。

提升数据治理能力成为金融机构必答题

监管科技不断升级的同时,也成为金融机构数字化转型的外驱力。

记者搜索相关机构招标信息发现,除了银行、保险机构,信托公司、部分财务公司也在对EAST系统开发服务项目供应商进行征集招标。

多位采访对象向记者表示,为应对EAST系统数据报送等要求,促使大部分中小型金融机构开始向数字化系统建设投入相关成本,“现在这是机构必须要做的一项业务,不做不行。”

IDC咨询今年2月发布的《银行业金融机构监管数据质量治理研究》中指出,银行在监管数据全流程需要经历生产整合、数据加工、数据报送三个环节。在生产整合环节,常出现数据录入不完整,缺乏统一规则、数据一致性低,逻辑错误多、内容准确性低等问题,数据基础欠佳。在数据加工环节,出现监管数据标准落实不到位、不同模块分别加工、层级多,数据关联错误、数据不一致等问题。在报送环节,存在口径不统一、明细数据与指标数据间相互交错加剧混乱等问题。

“当前,随着《商业银行监管评级办法》、EAST5.0征求意见稿的推出,银行业金融机构将面临愈发严格的监管数据质量要求。针对当前在监管数据治理过程中普遍存在的事后治理比重过高、质量提升环节靠后等问题,银行需要逐渐由治标向治本转变,在事前的标准与规则制定、事中的数据质量及时监控与问题整改等方面加强相关能力的建设,提升监管数据在源系统及数仓等环节的质量,减少在监管数据收集报送环节中的问题。”IDC 中国金融行业研究部市场分析师王晨表示。

在数据治理能力升级的大背景下,数字化转型也愈发成为银行的重要战略之一。兴业银行行长陶以平在2021年年度报告致辞中提到:“我们把数字化转型视为生死存亡之战,贯穿到战略转型的方方面面。”

记者据各大上市银行财报不完全统计,2021全年,兴业银行科技投入63.64亿元,同比增长30.89%;光大银行科技投入57.86亿元,同比增长12.35%;平安银行科技投入73.83亿元,同比增长2.4%;中信银行科技投入75.37亿元,同比增长8.82%;招商银行科技投入132.91亿元,同比增长11.58%。